A Redescoberta dos RWA: O Renascimento On-chain dos Ativos Tradicionais

Repostado do artigo original “Redescobrindo os RWAs – O renascimento on-chain dos ativos tradicionais”

Introdução

Desde 2024, os Real-World Assets (RWAs) voltaram a ocupar o centro das atenções nos mercados de criptoativos. A migração on-chain de ativos do mundo real — de stablecoins a títulos do Tesouro dos EUA, passando por negócios-piloto de ações e ativos não padronizados — está deixando a etapa inicial de validação e avançando para uma fase de expansão acelerada. Os fatores que impulsionam essa mudança vão muito além da maturidade tecnológica: derivam de ambientes regulatórios globais mais transparentes e da adoção proativa da infraestrutura blockchain pelas finanças tradicionais. Esse boom dos RWAs não é por acaso. Ele resulta da convergência de diversos catalisadores:

- Cenário macroeconômico: Com taxas de juros globais elevadas, o capital institucional reavalia oportunidades de rendimento on-chain.

- Evolução regulatória: EUA e Europa lançam estruturas para ativos tokenizados regulados, ampliando o escopo de compliance para novas iniciativas.

- Inovação tecnológica: Infraestrutura fundamental — liquidação on-chain, módulos KYC, carteiras institucionais e controle de acesso robusto — atinge maturidade.

- Integração DeFi: Os RWAs deixaram de ser apenas “capas” para ativos off-chain e tornaram-se peças centrais das finanças on-chain, oferecendo liquidez, componibilidade e programabilidade.

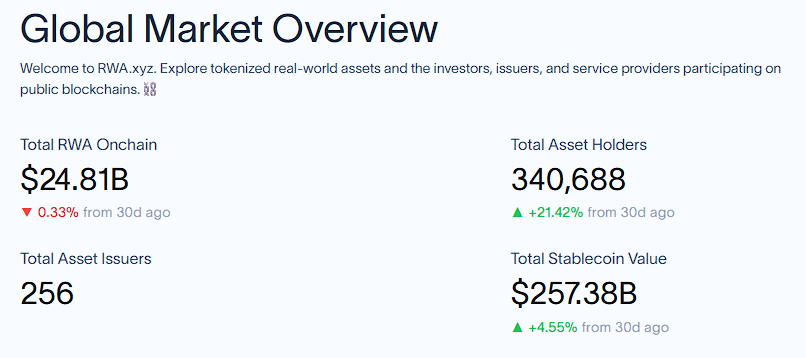

De acordo com dados, até agosto de 2025 o valor de mercado global de RWAs on-chain (excluindo stablecoins) ultrapassou US$ 25 bilhões, enquanto as stablecoins já excedem US$ 250 bilhões. Os RWAs já são reconhecidos como o principal elo entre Web3 e as finanças tradicionais (Web2), além do canal primário para escalonar as finanças on-chain para o público mainstream.

1. Tokenização de Ativos do Mundo Real: Catalisadores e Funcionamento

1.1 Por que RWAs? Por que colocar ativos do mundo real on-chain?

O sistema financeiro tradicional é construído sobre registros centralizados e camadas de intermediários, resultando em ineficiências estruturais que limitam a circulação de ativos e restringem a inclusão financeira:

- Liquidez limitada: Bens como imóveis, participações em private equity e títulos de longo prazo exigem altos valores mínimos de investimento (por exemplo, a partir de US$ 1 milhão), longos períodos de carência (anos ou décadas) e poucas opções de transferência — o que aprisiona grandes volumes de capital e prejudica a alocação eficiente.

- Liquidação e custódia burocráticas: A emissão, negociação e liquidação dependem de corretores, câmaras de compensação e bancos custodiante. Esses processos são complexos e demorados (por exemplo, liquidação de títulos internacionais pode levar de 3 a 5 dias), elevando custos e riscos operacionais.

- Baixa transparência de dados: Avaliações de ativos dependem de dados offline fragmentados (avaliações imobiliárias, demonstrações financeiras). Os registros ficam dispersos em diversas instituições, dificultando a sincronização e validação em tempo real, levando a preços defasados e gestão ineficiente de portfólio.

- Barreiras de entrada elevadas: Ativos de alta qualidade (private equity, arte) geralmente ficam restritos a instituições ou ao público de alta renda. Investidores de varejo são excluídos por requisitos financeiros e regulatórios, aumentando a desigualdade no setor financeiro.

O blockchain, como registro descentralizado, revoluciona o controle e registro de ativos ao eliminar intermediários. No núcleo, essa tecnologia supera os principais gargalos das finanças tradicionais. Os benefícios centrais e o valor da tokenização de RWAs incluem:

Blockchain como Fundamento

- Resiliência descentralizada: O histórico de propriedade é mantido de forma coletiva pelos nós da rede, não sob o controle de uma única entidade centralizada — reduzindo riscos de manipulação e fortalecendo a segurança do sistema.

- Imutabilidade e rastreabilidade: Transações confirmadas on-chain são registradas de forma permanente e com data e hora, fornecendo prova digital inquestionável das transferências de ativos e diminuindo fraudes e disputas.

Os Benefícios Tangíveis da Tokenização

- Transformação da liquidez: Com a propriedade fracionada, ativos valiosos podem ser divididos em tokens menores (por exemplo, um imóvel de US$ 10 milhões pode ser fracionado em 1.000 tokens de US$ 10 mil), negociados 24/7 em mercados descentralizados via AMMs, o que reduz a barreira de entrada e amplia a flexibilidade de negociação.

- Automação e desintermediação: Smart contracts automatizam a emissão de ativos, distribuição de dividendos e resgates, substituindo tarefas manuais de intermediários. Oráculos sincronizam dados off-chain (valores de imóveis, receitas corporativas) e acionam eventos automáticos em usos complexos, como seguros — reduzindo drasticamente os custos de operação.

- Compliance e auditoria aprimorados: Regras KYC/AML on-chain permitem a verificação automática de investidores. Todo o histórico de transações fica disponível on-chain, acessível de imediato para reguladores e auditores, diminuindo custos de conformidade em até 50%.

- Liquidação atômica e eliminação de riscos: Smart contracts viabilizam acordos simultâneos (“delivery versus payment”), eliminando os riscos de contraparte e reduzindo prazos de liquidação de T+3 para tempo real.

- Circulação global e sinergia DeFi: Ativos tokenizados transitam globalmente sem restrições geográficas e podem ser usados como colateral para empréstimos ou liquidez no DeFi, liberando o potencial “um ativo, múltiplos usos” e otimizando a eficiência do capital.

- Em resumo, a tokenização de RWAs potencializa a eficiência dos mercados financeiros, modernizando o ecossistema tradicional por meio da tecnologia.

Modelos Validados: O Caso das Stablecoins

Como a principal porta de entrada para ativos reais on-chain, as stablecoins comprovaram o potencial do blockchain para conectar valores off-chain ao universo cripto:

- Modelo protótipo: Stablecoins como USDT e USDC têm lastro 1:1 em reservas de dólar e inauguraram a ponte entre moedas fiduciárias e tokens — pioneirando a tokenização de ativos do mundo real.

- Validação de mercado: Em agosto de 2025, stablecoins já acumulavam valor de mercado superior a US$ 256,8 bilhões, dominando o segmento de RWAs e evidenciando o potencial de escala para tokenização de ativos tradicionais.

- Aprendizados: O sucesso das stablecoins demonstra que mapear ativos off-chain para tokens pode ser seguro, transparente e eficiente, servindo de referência para tokenizações mais complexas, como imóveis e títulos.

Com o blockchain, ativos reais podem se libertar das limitações do sistema financeiro tradicional e migrar do status de “posse estática” para “liquidez ativa”, de um privilégio de poucos para acesso geral do público.

1.2 Como fazer RWA? Caminho de Implementação e Estrutura Operacional

No cerne do RWA, o blockchain converte valor real em certificados digitais programáveis, fechando o ciclo do valor off-chain à liquidez on-chain. O processo principal envolve quatro etapas essenciais:

a) Identificação e Custódia de Ativos Off-Chain:

- Due diligence: Empresas terceirizadas (advocacia, auditoria, avaliação) validam legalidade, titularidade e valor do ativo. Por exemplo, imóveis precisam de prova de titularidade; direitos de aluguel exigem contrato de locação confirmado; ouro demanda certificação LBMA e auditorias periódicas; recebíveis precisam autenticação por empresas parceiras e registro on-chain.

· Modelos de Custódia na Prática:

Custódia centralizada

a. Pontos fortes: Alto compliance — ideal para títulos financeiros (Treasuries, bonds corporativos). Exemplo: Bonds do MakerDAO são custodiados por um banco, com contratos on-chain monitorando o colateral e atualização trimestral dos dados.

Risco: Custodiantes podem apropriar-se de ativos. Em 2024, um projeto imobiliário de Singapura ficou “sem dono” porque alterações não foram refletidas imediatamente on-chain, expondo o risco de latência desse modelo.

Custódia descentralizada

Técnica: Governança via DAO e smart contracts automatizam a distribuição de lucros. O Goldfinch, por exemplo, registra ativos de crédito na blockchain e contratos inteligentes gerenciam pagamentos e inadimplências.

Desafio: Ausência de respaldo legal; bugs de código podem gerar perdas. Zero-knowledge proofs (ZKPs) para autenticação estão em desenvolvimento, mas ainda não são amplamente utilizadas.

Custódia híbrida

O meio-termo: Terceiros confiáveis mantêm ativos off-chain, enquanto nodes validam dados on-chain. Exemplo: Na Huamin RWA Alliance Chain, nodes institucionais (bancos, trusts) fazem a custódia; nodes regulatórios (30%) criam regras de compliance; nodes do setor (portos, etc.) inserem dados logísticos.

Caso: O projeto de créditos de carbono Toucan Protocol utiliza ONGs ambientais como custodiantes, enquanto toda a movimentação é registrada no blockchain, garantindo transparência.

b) Estrutura Jurídica:

SPVs (veículos de propósito específico), trusts e estruturas equivalentes garantem que os holders de tokens recebam direitos legítimos ou receitas, criando pontes legais com sistemas judiciais off-chain, ou seja, “token = certificado de direitos”.

Essa estrutura varia conforme a região:

- Estados Unidos: Foco em “segregação SPV + compliance de valores mobiliários”. Uma LLC em Delaware costuma atuar como SPV, detendo ativos (Tesouros, ações); os detentores de tokens possuem cotas da LLC e, indiretamente, os ativos. As regras da SEC variam conforme o tipo de ativo — se tokens equivalem a títulos/ações, incidem as Reg D (investidores qualificados) ou Reg S (não residentes); divisão de fluxos utiliza um ‘Tokenized Note’ para delimitar direitos, reduzindo o risco de securities não registrados.

- Europa: Estrutura compatível com MiCA, via trusts ou SPVs reconhecidos, como uma SICAV em Luxemburgo com emissão de tokens referenciados a ativos (ARTs). Tokens são atrelados por smart contract e contrato legal. MiCA exige transparência pública sobre custódia de ativos, regras de distribuição, auditoria regular e executabilidade legal em toda a UE.

c) Emissão Tokenizada:

Ativos off-chain são cunhados como tokens (geralmente ERC-20), podendo circular e serem combinados on-chain.

- Mapeamento 1:1: Cada token representa a totalidade do valor ou direito do ativo subjacente. Exemplo: Paxos Gold (PAXG), 1 token = 1 onça de ouro; tokens do Tesouro dos EUA como $OUSG, 1:1 com cotas de ETF, incluindo principal e juros.

- Mapeamento parcial: Tokens podem representar apenas um direito específico (por exemplo, renda, dividendos), sem conferir propriedade completa. Em tokenização de imóveis, alguns projetos emitem tokens apenas de receita de aluguel; em títulos de dívida, tokens podem acompanhar cupons de juros, não o principal. Isso possibilita fracionamento e reduz a barreira de entrada para ativos valiosos.

d) Integração e Circulação On-Chain:

Tokens são integrados ao ecossistema DeFi para empréstimos, liquidez, rehypothecation e design de produtos estruturados, com gestão de permissões e KYC on-chain para compliance regulatório.

O KYC on-chain é crucial para a circulação em conformidade. Apoia-se em “verificação de identidade on-chain + controle dinâmico de permissões”:

- Funcionamento: Smart contracts utilizam serviços de identificação de terceiros (Civic, KYC-Chain, etc.). Usuários fornecem documentos (passaporte, endereço, ativos); uma credencial KYC hashada é gerada após validação, sem expor dados sensíveis.

- Permissões: Credenciais KYC limitam transferências (por exemplo, apenas “investidores qualificados” — patrimônio acima de US$ 1 milhão — podem adquirir tokens de crédito privado; para tokens de Tesouro Reg S, só não residentes nos EUA podem resgatar em certos intervalos).

- Privacidade: Zero-knowledge proofs (ZK-proofs) permitem comprovar compliance sem divulgar dados (por exemplo, a prova atesta “conformidade AML-EU” sem compartilhar nome/endereço).

Essa estrutura em ciclo fechado converte “ativos do mundo real” em “ativos digitais programáveis”, preservando seu valor original e incorporando a componibilidade e eficiência do blockchain.

2. Segmentação: Principais Classes de RWAs e a Narrativa dos Treasuries dos EUA

Ativos off-chain (RWAs) estão migrando para blockchains como nunca antes, expandindo-se do núcleo financeiro tradicional para diversos setores da economia real. De títulos públicos e corporativos, ações e instrumentos financeiros padronizados a imóveis, ouro, petróleo e direitos não convencionais como private equity, propriedade intelectual e recebíveis de supply chain — praticamente tudo que tem valor ou atribuição legal já está sendo explorado para integração tokenizada com blockchain.

2.1 As Sete Principais Classes de Ativos RWA

Hoje, o ecossistema RWA inclui stablecoins, títulos do Tesouro dos EUA tokenizados, títulos globais tokenizados, crédito privado tokenizado, commodities tokenizadas, fundos institucionais alternativos e ações tokenizadas. Em agosto de 2025, o valor on-chain de RWAs era de US$ 25,22 bilhões; stablecoins e Treasuries seguem dominando (US$ 256,82 bilhões e US$ 6,80 bilhões respectivamente; fonte: RWA.xyz).

2.1.1 Stablecoins

- Stablecoins não são “ativos off-chain” em sentido estrito, mas sua essência está quase sempre atrelada a reservas fiduciárias ou títulos guardados off-chain; na visão ampla de RWAs, elas detêm a maior participação de mercado.

- Exemplos: USDT, USDC, FDUSD, PYUSD, EURC

- Forças on-chain: Componibilidade para pagamentos, base da infraestrutura DeFi, alternativas para liquidação fiat

- Tendências: Stablecoins nacionais (KRW/JPY) estão em desenvolvimento para fortalecer economias de cripto locais e reduzir dependência do dólar; bancos tradicionais testam moedas de depósito tokenizadas para melhorar liquidação; vários países conduzem pilotos de CBDC (ex: “e-HKD” de Hong Kong) para preparar contingência técnica e regulatória.

2.1.2 Treasuries dos EUA

- O ativo tokenizado mais proeminente — Treasuries respondem por mais de 60% do market cap, trazendo curvas de rendimento de baixo risco ao DeFi.

- Principais protocolos: Ondo, Backed, OpenEden, Matrixdock, Swarm

- Destaques on-chain:

- Demanda: Com a queda dos yields cripto, surgem aplicações para benchmarks “risk-free rate” componíveis

- Avanço tecnológico: Smart wrappers, listas KYC, bridges cross-chain e demais infraestruturas evoluem

- Compliance: Transparência dos ativos e adequação regulatória por meio de SPVs, notas tokenizadas, fundos BVI, etc.

- Arquétipo de produto:

- $OUSG (Ondo): Replica ETF de Treasuries de curto prazo, com juros diários

2.1.3 Títulos Globais

- Além dos Treasuries, títulos soberanos/corporativos da Europa e Ásia estão sendo tokenizados

- Principais protocolos: Backed, Obligate, Swarm

- Fatores on-chain: Diversificação geográfica e cambial; apoio à emissão de stablecoins não-USD (como EURC); construção de curvas globais de rendimento

- Desafios: Estruturas legais cross-border complexas; exigências KYC variam por região

2.1.4 Crédito Privado

- Tokenização de empréstimos para PMEs, microcrédito, dívida imobiliária, financiamento de capital de giro, entre outros

- Principais protocolos: Maple, Centrifuge, Goldfinch, Credix, Clearpool

- Forças on-chain: Gerar rendimento real para capital on-chain; elevar transparência e componibilidade do crédito

- Arquétipo: SPV administra ativos subjacentes; DeFi fornece liquidez; os investidores recebem rendimento on-chain

- Chainlink Proof of Reserve/Attestation fortalece credibilidade dos dados

- Desafios: Transparência versus privacidade; equilíbrio entre yield e controle de risco

2.1.5 Commodities

- Tokenização de ouro, créditos de carbono, energia e outros

- Principais protocolos: Tether Gold (XAUT), Pax Gold (PAXG), Toucan, KlimaDAO

- Forças on-chain: Acesso de investidores cripto a commodities; integração entre custódia física e negociação on-chain

- Destaques: Setores verdes, mercados de carbono, sustentabilidade

2.1.6 Fundos Institucionais

- Tokenização de private equity, fundos hedge, ETFs e participações em fundos fechados

- Principais protocolos: Securitize, ADDX, RedSwan, InvestX

- Forças on-chain: Mais liquidez, acesso mais amplo a investidores qualificados globais, redução da barreira de entrada

- Limitações: Altos requisitos regulatórios; geralmente restrito a Reg D / Reg S

2.1.7 Ações

- Formas tokenizadas e sintéticas referenciando ações off-chain

- Principais protocolos: Backed (xStock), Securitize, Robinhood, Synthetix

- Forças on-chain: Novas estratégias, arbitragem cross-chain e investimento fracionado

- Estágio: Predominantemente experimental; soluções regulatórias ainda em evolução

Títulos são referência para tokenização de RWAs graças à alta padronização, contratos claros e mecanismos de remuneração — seja soberano, corporativo, municipal ou pessoal. Essa clareza jurídica e previsibilidade facilitam a migração on-chain em escala, o que é complexo para ativos físicos diversos. Com yields mais estáveis, títulos permitem fluxos on/off-chain mais ágeis, cumprindo os principais objetivos dos RWAs: digitalização e eficiência.

2.2 Treasury dos EUA: O Alicerce do Setor

Títulos do Tesouro dos EUA tokenizados rapidamente se consolidaram como principal porta de entrada dos ativos on-chain, não só por sua solidez financeira, mas também por atenderem demandas centrais de oferta e procura:

Oferta: Segurança e Clareza Regulatória

- Treauries são ativos praticamente livres de risco de default, com aceitação global

- ETFs e notas têm mercados secundários maduros e liquidez elevada

- Em comparação a ações e crédito privado, Treasuries oferecem estruturas jurídicas mais claras e robustas para tokenização (por exemplo, fundo BVI + wrapper tokenizado)

Demanda: O Substituto Natural de Yield no Cripto

- Após o pico de rendementos no DeFi em 2021, o modelo colapsou e o segmento entrou em “zero yield”

- Investidores migram para yield real com Treasuries como escolha natural

- Cresce a busca por “âncoras de taxa” on-chain, especialmente com a ascensão de LayerZero, EigenLayer e Pendle

Tecnologia: Wrappers Padronizados Evoluem

- Arquétipos:

- Tokenized Note: Ligado a ETFs de base, rendendo juros diários

- Stablecoins resgatáveis em tempo real: Negociáveis a qualquer momento, componíveis com DeFi

- Ferramentas de apoio: oráculos, auditorias, proof of reserve, rastreamento da NAV token/ETF

Compliance: Facilidade Relativa para Aprovação

- A maioria dos protocolos para Treasuries segue Reg D / Reg S e atende só investidores qualificados

- Estruturas de captação transparentes, riscos fiscais e de compliance sob controle

- Modelo institucional, acelerando a integração entre TradFi e DeFi

3. Progresso de RWAs e Panorama de Mercado

RWAs deixam de ser apenas narrativa e apresentam crescimento estrutural concreto, com avanços em participantes, tipos de ativos, frameworks técnicos e regulações. Esta seção revisa o estado atual dos RWAs on-chain, analisando tendências de crescimento de ativos, players do ecossistema, regulação por região e adoção institucional.

3.1 Tendências de Mercado e Destaques

O segmento de RWAs mostra crescimento sólido. No 1º semestre de 2025, ativos RWA on-chain superaram US$ 23,3 bilhões (alta de quase 380% frente ao início de 2024), sendo o segundo segmento mais dinâmico do cripto. Grandes instituições aderem: Wall Street, Tether lançando plataforma própria, Visa explorando tokenização, BlackRock emitindo fundos tokenizados — o que impulsiona padronização e escala. Treasuries continuam liderando com estabilidade e maturidade, enquanto crédito privado cresce com yields robustos e melhor gestão de risco. Tokenização de commodities avança, e ações tokenizadas começam a superar obstáculos regulatórios.

Mercado de Treasuries dos EUA (T-Bills): O Motor Estrutural de Yield

- Em agosto de 2025, ativos on-chain de Treasuries bateram US$ 68 bilhões, mais de 200% acima do ano anterior, tornando-se a maior classe de ativos RWA fora stablecoins.

- Principais plataformas — Ondo, Superstate, Backed, Franklin Templeton — tokenizam ETFs de Treasuries e fundos do mercado monetário.

- Para investidores institucionais, Treasuries on-chain fornecem rendimento estável; para o DeFi, são fonte de renda para stablecoins e tesourarias DAO, criando um “banco central on-chain”.

- Produtos de Treasuries se destacam pela maturidade em compliance, liquidação e estrutura jurídica — sendo os RWAs mais escaláveis até agora.

Crédito Privado: Alto Yield, Alto Risco

- Protocolos como Maple, Centrifuge e Goldfinch trazem empréstimos para PMEs, sharing de receita e crédito ao consumidor para o ambiente blockchain.

- Yields elevados (8–18%), mas gestão de risco é complexa, dependendo fortemente da diligência e custódia off-chain. Alguns projetos migram para soluções institucionais (TrueFi, Clearpool).

- Em 2024, Goldfinch e Centrifuge inovaram com crédito em África e Ásia, ampliando o acesso financeiro global.

Commodities: Tokenizando Ouro e Energia On-Chain

- Projetos como Paxos Gold (PAXG), Tether Gold (XAUT), Meld e 1GCX tokenizam reservas físicas de ouro

- O ouro é a principal commodity para tokenização, devido à sua clareza como reserva e estabilidade de valor, frequentemente utilizado como colateral em stablecoins

- Commodities energéticas (créditos de carbono, petróleo) enfrentam maiores desafios regulatórios e permanecem em estágio experimental

Ações Tokenizadas: Avanços Iniciais e Obstáculos Regulatórios

- Tokens de ações on-chain somam apenas US$ 362 milhões (1,4%), com a Exodus Movement (EXOD) na liderança (83%).

- Plataformas como Securitize, Plume, Backed e Swarm buscam soluções regulatórias para ações dos EUA/UE e startups.

- O grande desafio é o compliance na negociação secundária e no KYC. Parte dos projetos utiliza redes permissionadas ou endereços whitelisted para contornar esse entrave.

No futuro, o mercado de RWAs pode atingir trilhões: o Citibank estima que praticamente qualquer ativo pode ser tokenizado, projetando US$ 4 trilhões em ativos privados tokenizados até 2030. A BlackRock projeta que o segmento pode chegar a US$ 16 trilhões (incluindo redes privadas) até 2030, ou entre 1–10% do AUM global. Avanços em blockchain (contratos inteligentes mais potentes, protocolos cross-chain), dados IoT, precificação com IA e tecnologias de privacidade vão estimular eficiência, segurança e redução de custos. Novos usos, como créditos de carbono, dados e PI, vão acelerar a tokenização. Com amadurecimento regulatório e convergência de padrões, RWAs circularão e escalarão globalmente, transformando-se no elo entre a economia tradicional e o Web3 — mudando o panorama global de ativos.

3.2 Estrutura do Ecossistema e Participantes-Chave

3.2.1 Distribuição das Camadas de Protocolo

| Public Chain | Principais Projetos | Características |

|---|---|---|

| Ethereum | Ondo, Superstate, Franklin, Plume | Concentração institucional, compliance maduro, melhor ecossistema para fundos/stablecoins |

| Stellar | Franklin Templeton FOBXX | Custódia institucional eficiente, transparência em pagamentos/emissões |

| Solana | Maple, Zeebu, Clearpool | Baixo custo transacional, indicado para lending de alta frequência, infraestrutura e segurança em desenvolvimento |

| Polygon | Centrifuge, Goldfinch | Suporte a mapeamento de ativos off-chain, governança de crédito DAO, baixo custo, escalável |

| Avalanche / Cosmos | Backed, WisdomTree | Explora compliance e multichain para fundos; projetos experimentais |

Tendência: Ethereum é o polo dos RWAs regulados, como fundos e bonds; RWAs de crédito buscam redes com custos mais baixos e maior capacidade de transação.

| Região | Abordagem Regulatória | Política-Chave | Impacto |

|---|---|---|---|

| EUA | Rígido, fragmentado | Compliance SEC/CFTC + Reg D/S/CF | Grandes institucionais seguem Reg D (ex: Securitize, BlackRock) |

| UE | Aberto, unificado | MiCA (desde 2024) | Separa tokens e-money/referenciados; facilita operações institucionais reguladas |

| Singapura | Muito favorável | Sandbox MAS + licenças RMO | Apoio a pilotos de RWAs, liquidação multi-moeda; Circle, Zoniqx presentes |

| Hong Kong | Abertura progressiva | VASP SFC + política VA ETF | Favorece fundos tokenizados regulados, acelera convergência TradFi–Web3 |

| Dubai (VARA) | Mais proativo | Licenciamento progressivo + sandboxes | Centro de inovação, atraindo Plume, Matrixdock, etc. |

A Ásia (Singapura, Hong Kong, Dubai) lidera em design e inovação regulatória, tornando-se epicentro de capital e projetos de RWAs.

3.2.3 Papéis das Instituições

Instituições passam da observação para operações práticas. Os principais players incluem:

| Categoria | Instituições | Participação |

|---|---|---|

| Gestoras de ativos | BlackRock, Franklin Templeton, WisdomTree | Fundos on-chain, MMFs, instrumentos de yield estável em Ethereum/Stellar |

| Brokers/Emissores | Securitize, Tokeny, Zoniqx | Emissão regulada de ações, bonds, fundos; gestão integrada de contas |

| Protocolos cripto-nativos | Ondo, Maple, Goldfinch, Centrifuge | Estruturas nativas de RWAs, atendimento a DAOs, tesourarias, DeFi |

| Negociação/Sintéticos | Backed, Swarm, Superstate | Liquidez secundária para ativos tokenizados, LP e trading compliant |

Os papéis institucionais estão mais variados — da emissão à custódia e liquidez — tornando RWA a principal ponte entre TradFi e Web3.

4. Estudos de Caso de Projetos

Confira, a seguir, projetos de destaque em Treasuries, Crédito Privado, Commodities e Ações, analisando modelos de token, estrutura de investidores, design de produto e lógica de yield:

4.1 Treasuries dos EUA: Ondo Finance

Ondo Finance é líder em tokenização de ativos financeiros tradicionais — especialmente Treasuries dos EUA — conectando o mercado cripto a ativos de baixo risco e promovendo a convergência compliance entre TradFi e DeFi. Os Treasuries podem ser negociados e usados on-chain na forma de tokens.

• Modelo de Token: Tokens ERC-20 atrelados a ETFs de Treasuries (ex: $OUSG para ETF de curto prazo), 1:1 com ativo original, rendimento diário distribuído automaticamente.

• Estrutura de Investidores: Predominantemente institucional (family offices, gestores de ativos), qualificados via Reg D/S, com parte do varejo acessando via DeFi.

• Design do Produto: Fundo on-chain — SPV detém os Treasuries, smart contracts gerenciam compra, resgate e distribuição de rendimento; aceita tokens como colateral em DeFi (Aave, Compound, etc.).

• Lógica de Yield:

• Yield do ativo base: $OUSG repassa o rendimento do Tesouro (menos taxas, como 0,15–0,3%) aos holders.

• Yield DeFi: $OUSG pode ser usado como colateral em pools ou lending, gerando renda extra via fees ou empréstimos.

4.2 Crédito Privado: Maple Finance

Maple Finance viabiliza crédito institucional on-chain e investimento em RWAs nas redes Ethereum, Solana e Base. Seus principais clientes são hedge funds, DAOs e trading firms, com produtos variando de empréstimos sem colateral integral a Treasuries e pools de financiamento comercial. Em junho de 2025, administrava US$ 2,4 bilhões em ativos, tornando-se referência de crédito privado DeFi para instituições.

- Modelo de Token:

- SYRUP (ERC-20), 118 milhões emitidos e 111 milhões em circulação, quase toda oferta em float, o que reduz pressão de venda.

- Diferenciais:

- Staking: Holders de SYRUP podem apostar para se tornar ‘risk stakers’, absorvendo defaults primeiro e coletando recompensas do protocolo (taxas etc.).

- Valor: Plataforma cobra de 0,5% a 2% por empréstimo; 20% retorna aos stakers via buybacks.

- Estrutura de Investidores: Institucional (hedge, VCs cripto), liquidez de tesourarias DeFi; tomadores passam por diligência off-chain (KYC/rating).

- Design: Pools descentralizadas; smart contracts aproximam mutuários e credores e gerenciam pagamentos/liquidações por dados de oráculos Chainlink.

- Lógica de Yield:

- Yield base: Credores recebem de acordo com o risco de cada produto (yields mais altos para pools arriscadas).

- Yield do protocolo: Stakers recebem 20% das taxas via buybacks; são a primeira linha ante defaults.

- Efeito: Grandes tomadores captam via Maple, aumentando a demanda por crédito DeFi e fechando o ciclo “empréstimo-rendimento” on-chain.

4.3 Commodities: Paxos Gold ($PAXG)

Paxos Gold é um token lastreado em ouro, 100% regulado, emitido pela fintech Paxos. Permite negociar ouro de forma global, programável e eficiente via blockchain — sem preocupação com logística física. O investidor alia a segurança do ouro à componibilidade 24/7 do DeFi.

- Modelo de Token:

- PAXG (ERC-20): 1:1 com ouro físico LBMA, custodiado por empresas como a Brink’s.

- Mint/burn: Cunhagem ocorre conforme a aquisição do metal; queima em caso de resgate físico; oferta on-chain sempre igual à reserva, validada via proof-of-reserves.

- Estrutura: Usuários finais (exchanges/carteiras), investidores institucionais, DeFi (colateral para stablecoins).

- Design: Contratos inteligentes vinculam token à custódia (Chainlink PoR feed), permitem resgate físico (com taxas/limites) e negociação em DEXs.

- Lógica de Yield: Valorização do ouro, renda de liquidez (colateralização no DeFi, farming, etc.). Paxos rentabiliza via taxas de saque, custódia e negociação.

4.4 Ações: xStocks (Backed Finance – Tokenização de Ações dos EUA)

xStocks, da Backed Finance, tokeniza ações dos EUA (como TSLAx) na Solana, superando restrições de horário e liquidez e integrando operações com o DeFi 24h. Em julho de 2025, tokens xStock eram negociados em Bybit, Kraken, Raydium e mais, servindo de referência para trading ininterrupto de ações via blockchain.

- Modelo de Token:

- Tokens SPL (Solana), 1:1 com ações dos EUA, custodiados por instituições reguladas americanas e suíças.

- Precificação: Oráculos Chainlink fornecem dados em tempo real; após fechamento do mercado, tokens seguem o último preço ou se ajustam via oferta/demanda on-chain.

- Estrutura: Sem exigência de investidor qualificado; acesso via exchanges/carteiras para pessoas físicas e pequenos gestores.

- Design:

- Emissão/custódia: Backed antecipa compra das ações, faz custódia, emite tokens 1:1, faz burn/resgate conforme demanda, com auditorias regulares.

- Sem direito a voto, mas dividendos pagos via airdrop de tokens — distribuições de novos tokens após cada evento de dividendos.

- Negociação on-chain: 24/7 via CEXs/DEXs, com planos futuros de bridges cross-chain.

- Lógica de Yield: Valorização, dividendos, prêmio de liquidez. Backed lucra com taxas de emissão, custódia e negociação.

4.5 Infraestrutura de RWAs: Plume Network

Plume Network é uma plataforma blockchain unificada para RWAs, conectando TradFi e cripto. Simplifica a integração, liquidez, compliance e conexão com o DeFi.

- Modelo de Token:

- PLUME (ERC-20): 10 bilhões de tokens, 59% da oferta para comunidade/ecossistema; usado para taxas, governança, staking e pagamentos internos.

- Incentivos: Quem tokeniza RWAs (imóveis, crédito, colecionáveis) recebe rendimento básico (10–20% APY) e PLUME extra conforme tempo de holding/staking, aumentando o engajamento.

- Estrutura: Grandes investidores (Brevan Howard Digital, Haun Ventures) fazem onboarding antecipado; usuários finais usam a carteira Passport para acessar rendimentos TradFi e cripto, com foco em compliance e compatibilidade cross-chain.

- Design:

- Gestão de ativos: Abrange colecionáveis, alternativos e financeiros para vários perfis.

- Componentes:

- Arc: Motor multi-formato para emissão de tokens (NFT, fungível, híbrido).

- Nexus: Oráculo para sincronização de dados on/off-chain.

- Passport: Carteira inteligente para gestão e integração DeFi.

- SkyLink: Bridge cross-chain para acesso permissionless a yields institucionais via YieldTokens.

- Compliance: Licenciamento regional, compliance ponta a ponta, compatível com ERC-3643 e ONCHAINID para elegibilidade regulada de holders.

- Lógica de Yield:

- Renda do usuário: Base do ativo (ex: retornos de green energy), share de taxas de trade via staking PLUME, ganhos com valorização de “colecionáveis”.

- Receita da plataforma: Taxas de emissão, negociação, suporte institucional; valor do PLUME tende a crescer com o sucesso do ecossistema.

5. Desafios e Considerações

O crescimento exponencial dos RWAs traz desafios práticos — um embate entre a lógica dos ativos tradicionais e a filosofia da descentralização. Os cinco principais problemas estruturais do setor:

5.1 Legal e Regulação: Um Alvo em Movimento

- Arbitragem regulatória: Muitos projetos utilizam “incorporação offshore, operação onshore” (por exemplo, BVI para acessar usuários dos EUA), o que se encaixa em Reg D/S mas pode gerar disputas de jurisdição. MiCA pode classificar tokens de Tesouro como referenciados em ativos, enquanto a SEC pode considerá-los securities — em conflitos transnacionais, investidores podem não ter respaldo judicial.

- Titularidade incerta: SPVs alegam “token = certificado de direitos”, mas há pouca jurisprudência para sincronizar transferências on-chain com propriedade off-chain. Se um holder de token imobiliário for acionado judicialmente, é possível bloquear o bem real? Não há precedentes claros — tokens podem se tornar “IOUs digitais” sem força jurídica efetiva.

5.2 Avaliação e Transparência: Limites dos Dados On-Chain

- Manipulação: Oráculos “descentralizados” como Chainlink dependem de fontes centralizadas (S&P etc.). Se um protocolo manipular ou adulterar dados, operações on-chain podem acarretar fraudes digitais.

- Defasagem de preços: Ativos padrão (Treasuries) têm preço quase em tempo real; ativos não padrão (private equity) atualizam lentamente, causando defasagem entre preço do token e do ativo real, abrindo brecha para arbitragem ou liquidações forçadas.

5.3 Liquidez e Componibilidade: Realidade vs. Promessa

- A liquidez dos RWAs é segmentada: Treasuries e ouro são líquidos em CEX/DEX; crédito privado e ações têm liquidez inferior, normalmente dependem de resgates pelo próprio protocolo.

- Cross-chain e componibilidade: Bridges e L2s ajudam na interoperabilidade, mas riscos de custódia, custos e vulnerabilidades podem diminuir os benefícios. Staking de tokens de Tesouro em outra rede pode gerar custos que consomem o rendimento real.

5.4 Gestão de Risco: Conexão entre On-Chain e Off-Chain

- Controles on-chain não conseguem eliminar riscos off-chain: Smart contracts garantem colateral e liquidação, mas inadimplências externas (falências, perdas de ativos) fogem do seu alcance, gerando “risk gap” e potenciais prejuízos para investidores.

- Transmissão de risco sistêmico: RWAs são fortemente correlacionados ao TradFi (ex: Treasuries/rates), e alavancagem DeFi pode amplificar choques. Volatilidade pode desencadear crises de liquidez on-chain, risco ainda pouco testado no mundo real.

5.5 Infraestrutura e Confiança: Descentralização é Processo Gradual

- As blockchains atuais ainda não estão preparadas para RWAs em escala institucional: Capacidade do Ethereum e custo de gas são obstáculos para grandes players. L2s e novas redes são promissoras, mas ainda não contam com plena confiança institucional.

- Modelos híbridos de confiança: Apesar do discurso “descentralizado”, projetos de RWAs dependem de custodiante e auditoria centralizadas, tornando o sistema “tecnologia descentralizada, confiança centralizada”. Pode se tornar apenas TradFi com blockchain — só o tempo dirá.

O desenvolvimento dos RWAs é um experimento em evolução, que exige avanços sincronizados em tecnologia, finanças e regulação. Esses desafios só serão superados com cooperação de todo o setor, e não com soluções isoladas. O próprio mercado determinará quais serão os modelos vencedores.

Aviso legal:

- Este artigo foi republicado de TechFlow, originalmente intitulado “Reencontrando os RWAs – O renascimento on-chain dos ativos tradicionais”. Os direitos autorais permanecem com kleinlabs X Aquarius. Em caso de objeção à republicação, contate a Equipe Gate Learn para providências conforme política.

- Aviso: O conteúdo e as opiniões expressas são exclusivamente do autor, não constituindo recomendação de investimento.

- Outras versões são traduzidas pela Equipe Gate Learn. Não copie, distribua ou plagie estas traduções sem citação específica à Gate.

Artigos Relacionados

O que são narrativas cripto? Principais narrativas para 2025 (ATUALIZADO)

ONDO, um projeto preferido pela BlackRock

O que é a Rede Plume

O Inovador RWA trazendo títulos do mundo real para a Blockchain

Explanação do Whitepaper da Blockchain Mint: Ambição & Futuro de uma L2 exclusiva para NFTs