xStocks e a Nova Onda de Tokenização de Ações nos EUA: A Ascensão, Desafios e Perspectivas dos Títulos On-Chain

Visão Geral da Tokenização de Ações nos EUA e Estado Global

A tokenização de ações dos EUA refere-se ao processo de conversão de ativos tradicionais de ações dos EUA em tokens digitais utilizando tecnologia blockchain. Esses tokens estão tipicamente atrelados a ações reais numa proporção de 1:1 e suportam negociação e liquidação na blockchain. Ao contrário das ações tradicionais que só podem ser negociadas durante horários de negociação especificados, as ações tokenizadas dos EUA podem ser negociadas 24/7 e suportam propriedade fracionária, reduzindo significativamente as barreiras de investimento e melhorando a liquidez. De acordo com previsões de instituições como o Boston Consulting Group, a escala global de tokenização de ativos do mundo real (RWA) pode atingir entre 2 trilhões a 30 trilhões de dólares até 2030, com ações e ETFs representando uma parte significativa. Até 2025, embora a escala geral de ativos tokenizados ainda esteja na faixa de dezenas de bilhões de dólares, a tokenização de ações dos EUA, como um componente central, tem um enorme potencial.

As tentativas de tokenização de ações nos EUA podem ser rastreadas até a onda de Oferta de Token de Segurança (STO) em 2017, mas os projetos iniciais permaneceram principalmente nas fases conceitual e experimental. Por volta de 2020, exchanges centralizadas como FTX e Binance lançaram serviços de “ações tokenizadas” (essencialmente certificados de livro interno), oferecendo negociação em ações populares como TSLA (Tesla) e AAPL (Apple), mas esses serviços foram rapidamente encerrados devido à falta de transparência on-chain e pressão regulatória. O setor DeFi também viu soluções de ativos sintéticos: o Mirror Protocol no ecossistema Terra lançou tokens sintéticos (mAssets) atrelados aos preços das ações dos EUA, e o protocolo Synthetix suportou ações sintéticas (como sTSLA, sAAPL) baseadas em colateral SNX. No entanto, esses tokens sintéticos puros não eram respaldados por ativos reais, e o Mirror acabou colapsando para zero valor devido à queda do UST, enquanto o Synthetix gradualmente removeu produtos de ações sintéticas devido à falta de demanda. Portanto, não foi até recentemente que tokens de ações on-chain emitidos por instituições compliant europeias ou suíças e lastreados 1:1 por ações físicas (como os xStocks da Backed Finance e os dShares da Dinari) começaram a ganhar atenção e promoção no mercado.

Visão Geral da Plataforma xStocks

Fonte: https://xstocks.com/

A série xStocks da Backed Finance emite tokens de ações lastreados por ativos físicos através das cadeias Ethereum (ERC-20) e Solana (SPL), conectando finanças tradicionais com negociação on-chain. Em maio de 2025, a plataforma de tokenização de ativos em conformidade com a Suíça, Backed Finance, lançou pela primeira vez a linha de produtos xStocks, incluindo mais de 60 tokens atrelados 1:1 para ações e ETFs dos EUA, como Apple (AAPL), Tesla (TSLA), NVIDIA (NVDA) e ETF do Índice S&P 500 (SPY). As ações físicas subjacentes dos xStocks são mantidas por instituições custodiais regulamentadas (como bancos suíços como InCore Bank e Maerki Baumann), sendo o emissor uma SPV que detém números ISIN aprovados pela regulamentação da UE, garantindo a segurança dos ativos e transparência do ponto de vista legal. Em conformidade com as regulamentações, os xStocks estão abertos apenas para usuários não americanos, com investidores dos EUA proibidos de comprar ou manter o produto. Esses tokens suportam compra, venda, empréstimo e formatação de mercado em exchanges de criptomoedas globais, como Bybit e Kraken, bem como protocolos DeFi (como Raydium, Jupiter, Kamino na Solana), alcançando verdadeiramente a circulação entre plataformas e negociação composta.

As características principais do xStocks incluem:

- Negociação 24/7: Os utilizadores podem negociar xStocks a qualquer hora em plataformas centralizadas ou descentralizadas, quebrando as limitações dos horários de negociação do mercado de ações tradicional.

- Propriedade Fracionada: O mecanismo de tokenização reduz a barreira de entrada para ações de alto preço (por exemplo, a compra de pequenas ações com USDC/USDT), permitindo que mais investidores participem.

- Cobertura Global: Os utilizadores podem transferir liquidez de token entre diferentes ecossistemas, alcançando comércio global através de liquidez on-chain e mercados abertos.

Os utilizadores podem negociar xStocks a qualquer momento em plataformas centralizadas ou descentralizadas, quebrando as limitações das horas de negociação do mercado de ações tradicional. O mecanismo de tokenização reduz a barreira de entrada para ações de alto preço (por exemplo, comprando pequenas ações com USDC/USDT), enquanto aproveita a liquidez em cadeia e os mercados abertos, permitindo que os utilizadores transfiram liquidez de tokens entre diferentes ecossistemas. O xStocks também integra oráculos Chainlink e o protocolo CCIP para garantir a precisão dos dados de preço em cadeia e a interoperabilidade entre cadeias. No geral, a plataforma xStocks combina o suporte de valor das ações tradicionais com as vantagens de negociação eficientes do blockchain, permitindo que investidores globais participem em investimentos em ações dos EUA usando carteiras de cripto e ferramentas DeFi dentro de uma estrutura de custódia segura e regulamentar.

Arquitetura Técnica Detalhada do xStocks

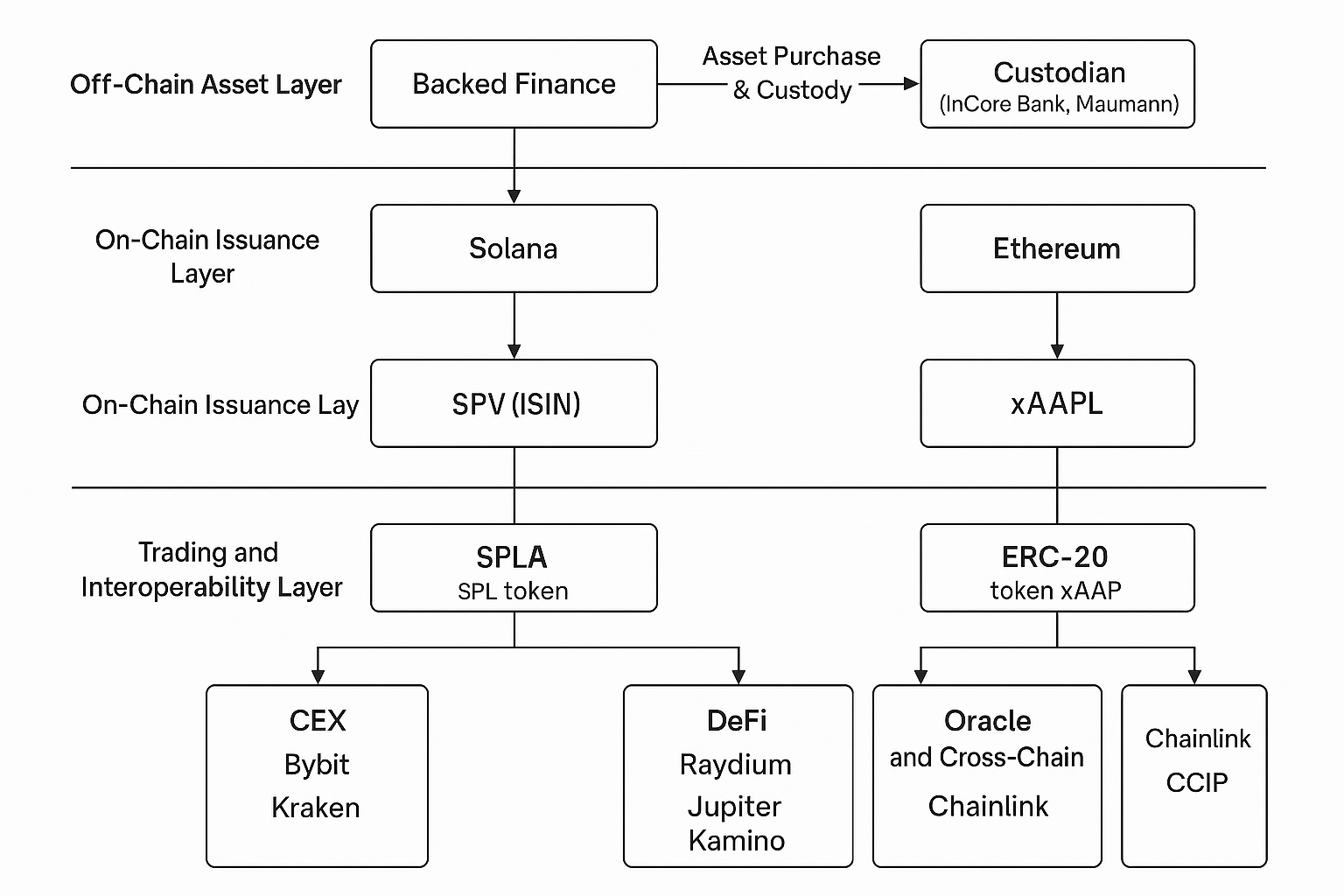

A arquitetura técnica do xStocks gira em torno de dois princípios fundamentais: "conformidade off-chain + composibilidade on-chain", garantindo a custódia legal de ativos físicos e a livre circulação de tokens on-chain. O design geral do sistema pode ser dividido em três níveis: Camada de Ativos Off-chain, Camada de Emissão On-chain, e Camada de Interoperabilidade de Negociação, que constroem colaborativamente um sistema de ações tokenizadas que é compatível, seguro e flexível.

Diagrama de Arquitetura Técnica xStocks (Fonte: Gate Learn Criador Max)

1. Camada de Ativos Off-chain: Custódia de Ações Físicas + Estrutura SPV

Os ativos por trás do xStocks são emitidos e geridos pela Backed Finance, com sede na Suíça, operando da seguinte forma:

- Aquisição e Custódia de Ativos: Quando os utilizadores compram um token xStocks (por exemplo, xTSLA) através de protocolos ou plataformas on-chain, a Backed Finance compra correspondentemente uma quantidade igual de ações reais no mercado de ações tradicional e deposita-as em contas fiduciárias sob bancos regulados (como o InCore Bank, Maerki Baumann).

- Estrutura Legal SPV: Cada emissão de token é registrada através de um Veículo de Finalidade Especial (SPV) dedicado e solicita um código de identificação ISIN da UE. Esta estrutura garante que cada classe de token de ações tenha um veículo de emissão legal único e esteja atrelada 1:1 ao ativo correspondente.

- Divulgação de Informações sobre Auditoria e Conformidade Off-chain: A quantidade, tipo e estado dos ativos custodiados são regularmente divulgados por instituições de auditoria de terceiros, garantindo que os tokens em cadeia estejam sempre totalmente respaldados por ativos físicos. Este mecanismo atende aos requisitos de transparência e proteção ao investidor sob o quadro da UE MiFID II.

2. Camada de Emissão On-chain: Desdobramento Multi-chain SPL/ERC-20 + Gestão de Contratos Inteligentes

xStocks adota principalmente dois tipos de padrões de emissão on-chain:

- Solana Chain (SPL): xStocks lançou pela primeira vez os seus tokens de ações (como xAAPL, xSPY) na rede Solana, aproveitando as suas vantagens de alta capacidade e baixos custos de transação. Os tokens SPL suportam nativamente aplicações DeFi na Solana, como Jupiter, Kamino, Marinade, etc.

- Ethereum Chain (ERC-20): Para alcançar compatibilidade entre cadeias e expansão multichain, a Backed também conecta tokens ao Ethereum, Polygon, Avalanche e outras cadeias públicas através de protocolos de cross-chain como LayerZero e Chainlink CCIP, fornecendo suporte para CEXs e mais plataformas DeFi.

O ciclo de vida de cada Token (emissão, destruição, transferência) é controlado por contratos inteligentes on-chain. Estes contratos verificam o estado de autorização da SPV emissora, a equivalência dos ativos custodiados e mantêm a sincronização entre oráculos off-chain e estados on-chain.

3. Camada de Negociação e Interoperabilidade: CEX, DeFi, Integração de Oracle

xStocks não só suporta transferências diretas entre carteiras on-chain, mas também está integrado em múltiplos protocolos de negociação e financeiros, oferecendo alta interoperabilidade:

- Integração de Bolsa Centralizada (CEX): xStocks podem ser negociados através de bolsas suportadas como Bybit e Kraken, proporcionando uma experiência de utilizador familiar para utilizadores tradicionais.

- Integração do Protocolo de Finanças Descentralizadas (DeFi): Os detentores de Token podem fornecer liquidez na Raydium, automatizar a criação de mercado na Kamino e usar tokens como colaterais para empréstimos na MarginFi na Solana, aumentando ainda mais a utilidade on-chain dos ativos.

- Suporte Oracle: Aproveitando o sistema de oráculos da Chainlink, xStocks pode alcançar a sincronização em tempo real de preços, valores líquidos de ativos e informações fora da cadeia. Através do CCIP (Protocolo de Interoperabilidade entre Cadeias), Backed pode garantir que os estados dos tokens sejam consistentes em várias cadeias, eliminando oportunidades de arbitragem.

Comparação dos xStocks com Plataformas Similares

Atualmente, existem principalmente três tipos de soluções de tokenização de ações semelhantes ao xStocks no mercado: Emissão Conformidade de Terceiros (representado por xStocks, Dinari, etc.), Emissão Autoproposta pelo Corretor (representado pela Robinhood), e Modelos de Derivados Sintéticos (representado por CFDs e protocolos sintéticos DeFi existentes). A tabela a seguir compara brevemente xStocks com alguns projetos semelhantes em termos de mecanismos de emissão, ativos de suporte e arquitetura técnica:

Tabela de Comparação de Plataformas de Tokenização de Ações dos EUA (Fonte: Gate Learn Creator Max)

Ao contrário dos protocolos de ativos sintéticos descentralizados, como Synthetix e Mirror, o xStocks adota um modelo de colateralização de ativos físicos 1:1, com ações reais mantidas por instituições de custódia regulamentadas, alcançando um emparelhamento direto do valor do token com o valor das ações. Os anteriores, como mAssets e sTSLA, dependem apenas do staking de tokens e da precificação por oráculo, carecendo de suporte de ativos reais e apresentando riscos mais elevados, tendo gradualmente saído do mercado mainstream. Os dTokens do DeFiChain também são ativos sintéticos, garantidos por DFI, e embora acessem fontes de dados da Nasdaq, ainda lutam para eliminar barreiras de confiança.

Em comparação, o modelo xStocks possui vantagens significativas em termos de conformidade: os tokens são respaldados por custódia de ativos auditáveis, com relações legais claras, equivalentes à posse de dívida em ações. Além disso, o xStocks combina funcionalidades DeFi on-chain, suportando criação de mercado e empréstimos, com forte escalabilidade. Comparado a corretores como Robinhood, embora este último também esteja avançando na emissão on-chain, existem limitações óbvias em barreiras técnicas e custos. Em resumo, o xStocks alcança um equilíbrio entre confiança e usabilidade com seu modelo de "emissão de terceiros em conformidade + acesso multiplataforma".

Introdução à Secção Gate xStock

Gate’s Seção xStock é uma plataforma de negociação de ações tokenizadas projetada para usuários de criptomoedas, mapeando os preços das ações de empresas listadas bem conhecidas para ativos em cadeia através da tecnologia blockchain. Os usuários podem negociar produtos de contratos perpétuos de empresas populares como Apple, Tesla, Google, Amazon usando ativos de criptomoeda (como USDT) sem abrir contas de valores mobiliários tradicionais. Produtos xStock suportam operações longas e curtas bidirecionais, 1-10x de alavancagem, e estão abertos para negociação 24 horas por dia, combinando transparência on-chain com flexibilidade de contrato para fornecer aos participantes do mercado de cripto uma nova maneira de participar em ativos tecnológicos globais.

Fonte: https://www.gate.com/trade/CRCLX_USDT

Selecione a seção xStock em Spot ou Futuros para entrar.

Desafios Regulatórios e Legais

Os projetos de tokenização de ações nos EUA enfrentam questões regulatórias complexas em sua promoção global. Dentro dos Estados Unidos, a SEC ainda não estabeleceu uma estrutura regulatória clara para a tokenização de ações, e as discussões estão em andamento sobre como proteger os direitos dos investidores (como dividendos e direitos de voto) e os sistemas de negociação (como as regras de melhor execução). A Securities Industry and Financial Markets Association (SIFMA) recentemente se opôs publicamente à concessão de isenções regulatórias a plataformas de cripto, argumentando que qualquer negociação de valores mobiliários tokenizados deve cumprir as leis tradicionais de valores mobiliários. Enquanto isso, a Comissária da SEC, Peirce, declarou que eles estão pesquisando possíveis ordens de isenção para permitir a emissão e negociação de valores mobiliários usando tecnologia de registro distribuído. No geral, o ambiente regulatório dos EUA está gradualmente se tornando mais aberto, mas ainda enfatiza o tratamento igualitário com corretores e bolsas existentes, sendo que o acesso ao mercado requer corretores licenciados ou a conclusão através de sistemas de negociação. Empresas como a Coinbase também estão se comunicando com a SEC para buscar aprovação para lançar serviços de token de ações em conformidade com as regulamentações.

Na UE e em outros mercados maduros, os valores mobiliários tokenizados são igualmente regulados pelas regulamentações existentes sobre valores mobiliários. A MiFID II da UE e as próximas regulamentações MiCA consideram as ações tokenizadas como valores mobiliários, impondo requisitos de acesso e divulgação semelhantes aos das ações tradicionais. A UE também lançou o Regime Piloto de DLT, fornecendo suporte estilo sandbox para a negociação de tokens de valores mobiliários elegíveis, mas a implementação total ainda requer tempo. Centros financeiros asiáticos como Cingapura e Hong Kong também estão ativamente a formular regulamentos: a MAS de Cingapura incluiu RWA tokenizados sob a jurisdição da lei dos valores mobiliários, enquanto a SFC de Hong Kong permite a emissão em conformidade através de licenças de plataformas de negociação de ativos virtuais e sistemas de sandbox de STO.mercados emergentes, as políticas variam bastante entre os países: alguns países incentivam a inovação financeira e estabelecem sandboxes regulatórios (como o VARA dos Emirados Árabes Unidos, a Lei DLT da Suíça), enquanto outros, como a China, restringem fortemente os ativos cripto, essencialmente proibindo o negócio de valores mobiliários tokenizados localmente. Nesse contexto, a maioria dos produtos de tokenização de ações dos EUA opta pela emissão no exterior, restringe a nacionalidade (proibindo a participação de investidores dos EUA e da China) e depende de estruturas de conformidade de terceiros (como acordos de custódia, prova de reservas) para aumentar a confiança regulatória.

Impacto nos Ecossistemas Financeiros Tradicionais

O impacto potencial da tokenização de ações dos EUA nos corretores tradicionais, bolsas e intermediários financeiros é profundo. Por um lado, a tokenização abre um canal mais conveniente para investidores globais investirem em ações dos EUA, permitindo que investidores e usuários de pequeno e médio porte de países em desenvolvimento participem na negociação de ações dos EUA sem contas de corretagem tradicionais. Este canal descentralizado pode desviar algum fluxo de ordens de plataformas de corretagem de varejo como Robinhood e Schwab, forçando os corretores tradicionais a acelerar a transformação digital. Por exemplo, a própria Robinhood aventurou-se na negociação de ações em cadeia e planeja lançar uma rede dedicada de Layer-2 para suportar negociações 24/7.

Por outro lado, a tokenização reduz o papel das tradicionais câmaras de compensação e intermediários: a liquidação atómica em cadeia pode teoricamente substituir os atrasos T+1 e T+2, colocando pressão sobre os intermediários para reestruturarem os seus modelos de negócio. Além disso, as ações tokenizadas estão a gerar novas paisagens competitivas. As bolsas de criptomoedas globais (como a Gate) estão a atrair grandes quantidades de capital que, de outra forma, entrariam nos mercados tradicionais, promovendo ações em cadeia. Ao mesmo tempo, os protocolos DeFi que utilizam tokens de ações como colateral estão a gerar produtos inovadores, como empréstimos em cadeia e ETFs descentralizados, desfocando ainda mais as fronteiras entre as finanças tradicionais e as finanças cripto.

Do ponto de vista do comportamento do usuário, os investidores podem cada vez mais favorecer produtos que permitem a diversificação entre mercados, como comprar ações dos EUA com stablecoins ou staking de tokens de ações para participar dos rendimentos DeFi. Esta transformação interativa mudou a forma como os mercados de capitais são participados, com tendências emergindo onde as exchanges combinam funções de corretagem e as plataformas integram negociação e liquidação. No geral, a tokenização de ações dos EUA pode remodelar os modelos de lucro dos corretores e melhorar a eficiência das negociações, mas também apresenta novos desafios para a conformidade regulatória e a estabilidade do mercado.

Perspectiva de Tendência de Desenvolvimento

Olhando para o futuro, o desenvolvimento do mercado de valores mobiliários tokenizados dos EUA será influenciado por múltiplos fatores, incluindo condições macroeconômicas, ciclos do mercado cripto, participação institucional e avanços tecnológicos.

- Do ponto de vista macroeconómico, se a volatilidade económica ou do mercado global aumentar, ferramentas de investimento on-chain de alta liquidez e baixo custo podem atrair capital avesso ao risco, enquanto as atitudes regulatórias em relação às stablecoins e ativos digitais afetarão indiretamente o desenvolvimento do mercado tokenizado. O próprio mercado de criptomoedas tem uma natureza cíclica: durante os mercados em alta, instituições e investidores retalhistas estão mais dispostos a experimentar novas inovações financeiras, enquanto os mercados em baixa podem atrasar a disseminação de tais novos produtos de alto risco.

- No front institucional, grandes empresas de gestão de ativos começaram a explorar ou emitir títulos on-chain (por exemplo, BlackRock, Prudential), e se mais corretores e fundos tradicionais participarem no futuro, isso promoverá significativamente a maturidade e a escala do mercado.

- Tecnologicamente, a evolução dos registos distribuídos e dos ecossistemas DeFi (como a escalabilidade de Layer-2, sistemas de liquidação on-chain mais eficientes) irá reduzir o limiar de custo para a tokenização e melhorar a experiência do utilizador. Combinando pesquisa da indústria e opiniões de especialistas, a tokenização de ações dos EUA tem o potencial de se tornar um canal de investimento mainstream nos próximos 5-10 anos.

O mercado deve desenvolver-se em direção à conformidade e padronização: regras de emissão e negociação mais claras, mecanismos de proteção ao investidor mais robustos; ao mesmo tempo, as categorias de produtos também se tornarão mais diversas, não limitadas a ETFs de ações, mas potencialmente abrangendo obrigações, REITs e outros ativos físicos. Com base numa infraestrutura on-chain madura, os tokens de ações podem tornar-se uma extensão das finanças tradicionais, tornando a alocação de ativos mais diversificada e a negociação mais eficiente. No entanto, a popularização em larga escala ainda depende da maturidade tecnológica e do apoio regulatório, e uma vez amplamente reconhecida, pode desencadear novas inovações em gestão de ativos no próximo ciclo econômico.

Partilhar

Conteúdos